苏州优乐赛港股IPO:营收增速暴跌从22%降至5.5%,净利润从6415万跌至5074万骤降20%,应收账款不断攀升

6月13日,苏州优乐赛共享服务股份有限公司日前向港交所更新招股书。此前,优乐赛于2024年11月首次提交申请。保荐人为中信建投(国际)融资有限公司。

此次招股书披露了公司的诸多关键信息,包括主营业务、财务状况、管理层情况以及潜在风险等,引发市场广泛关注。对这份招股书深入解读后,可以发现,优乐赛在展现出增长潜力的同时,也面临着不少挑战。

主营业务聚焦汽车行业,商业模式独具特色

优乐赛是中国循环包装服务提供商,主要为汽车行业内的汽车零部件制造商及OEM提供服务。其业务涵盖两大核心分部:一体化容器管理和容器销售。

一体化容器管理:这是公司运营核心,包含共享运营服务、租赁服务及其他增值服务。共享运营服务借助数字系统和平台,为客户提供从容器设计、分发到回收维护的全方位托管解决方案,客户按容器流转次数付费。租赁服务则是传统固定期限租赁模式,公司提供容器,客户自行管理物流运营。其他增值服务包括物流运输、仓储管理和客户自有容器管理等。

容器销售:主要面向汽车行业企业,提供循环大型可折叠周转箱、小型周转箱等产品。

商业模式优势:优乐赛的商业模式旨在帮助客户提升物流效率、降低包装成本,同时实现和ESG目标。通过建立庞大的容器管理中心(CMC)网络和完善的物流网络,公司能够有效服务客户,满足其多样化需求。

营收复合年增13.7%,但增长或遇瓶颈

优乐赛的营业收入在2022-2024年呈现增长态势,复合年增长率为13.7%。具体数据如下:

虽然营收持续增长,但从数据变化来看,2023年较2022年增长幅度较大,而2024年较2023年的增长幅度相对较小,这或许暗示着公司营收增长可能面临瓶颈。一方面,市场竞争加剧可能限制公司获取新客户和扩大市场份额的能力;另一方面,下游汽车行业的需求波动也会对公司营收产生影响。

净利润波动下滑,盈利能力待提升

公司的净利润在这三年间有所波动,且在2024年出现下滑。数据显示,2022-2024年公司净利润分别为3120万元、6414万元、5074万元。2023年净利润相比2022年增长了105.6%,但2024年较2023年却减少了20.9%。

净利润的下滑主要归因于其他收入及收益减少、销售及分销开支增加以及行政开支增加等因素。这表明公司在成本控制和业务拓展方面面临挑战,若不能有效应对,将对公司的盈利能力和未来发展产生不利影响。

毛利率稳步上升,净利率波动明显

优乐赛的毛利率在2022-2024年呈稳步上升趋势,分别为19.7%、21.4%、22.0%,显示出公司在成本控制和产品服务定价方面具有一定优势。然而,净利率的波动则较为明显,同期净利率分别为4.8%、8.1%、6.1%。

毛利率上升得益于公司对成本的有效管控和业务结构的优化,但净利率的波动反映出公司除了成本因素外,还受到其他如费用支出、资产减值等因素的影响。这种波动可能会影响投资者对公司盈利能力的信心。

营收构成变化,共享运营服务占比飙升

从营业收入构成来看,公司的收入主要来源于一体化容器管理和容器销售。其中,一体化容器管理中的共享运营服务收入占比逐年大幅提升,从2022年的69.1%增长至2024年的80.4%,具体数据如下:

这一变化表明公司业务重心逐渐向共享运营服务倾斜,且该业务增长强劲,成为公司收入增长的主要驱动力。然而,过度依赖单一业务可能使公司面临更高风险,若共享运营服务市场出现波动,公司营收将受到较大冲击。

关联交易情况复杂,潜在风险需关注

招股书中披露了公司存在一定的关联交易。例如,公司在发展过程中涉及与关联方的股权交易、资产收购等。在公司组建及收购若干资产及附属公司时,与安华物流存在资产转让和股权收购交易。

虽然这些关联交易在一定程度上推动了公司的发展,但也存在潜在风险。关联交易可能存在定价不公允的情况,影响公司的财务状况和股东利益。此外,复杂的关联关系可能增加公司治理的难度,对公司的规范运作构成挑战。

财务挑战重重,资金与账款管理存忧

优乐赛在财务方面面临诸多挑战。一方面,公司可能面临融资困难,为发展业务和保持竞争力,公司需要融资支持运营和扩张计划,但能否成功取得融资取决于多种因素,包括整体经济和资本市场状况等。若无法获得足够资金,公司可能被迫缩减运营和扩张计划。

另一方面,公司应收账款及应收票据存在信贷风险。截至2022-2024年12月31日,公司的应收账款及应收票据分别为3.11亿元、3.61亿元及3.82亿元,应收账款及应收票据周转天数分别为168.3天、159.9天及167.9天。由于客户原因,公司可能无法收回所有账款,这将影响公司的现金流量和经营业绩。

同业对比:优势与差距并存

与同行业公司相比,优乐赛具有一定优势。按2024年收入计,公司是中国循环包装服务第二大提供商、中国汽车共享运营服务市场的最大提供商。在市场份额方面具有一定的领先地位,其广泛的服务网络和数字化系统也为竞争加分。

然而,同行业竞争也十分激烈。物流包装方案市场高度分散,2024年中国物流包装方案市场有超过3,500家公司参与竞争。优乐赛面临着来自现有竞争对手和新进入者的挑战,若不能持续创新和提升服务质量,可能会在竞争中处于劣势。

主要客户集中度较高,依赖风险不容忽视

公司的主要客户集中在汽车行业,前五大客户对公司收入贡献较大。2022-2024年,公司向五大客户的销售分别占各年度总收入的约22.5%、28.4%及29.8%,向最大客户的销售分别占同年总收入的约6.3%、7.7%及10.5%。

客户集中度较高使得公司收入对少数客户依赖较大,若主要客户的业务出现波动、减少订单或终止合作,将对公司的经营业绩和财务状况产生重大不利影响。

供应商集中度较低,但仍有供应风险

在供应商方面,优乐赛拥有多元化的供应商基础,2022-2024年,公司的五大供应商分别占购买总额的约11.7%、19.1%及17.5%。较低的供应商集中度在一定程度上降低了公司对单一供应商的依赖,减少了供应中断的风险。

但供应商仍可能出现业绩不达标的情况,如面临财务困难、停工或信息技术系统故障等问题,这将影响其按时履行合约义务的能力,进而对公司业务产生不利影响。

股权集中于孙延安,决策与风险并存

优乐赛的控股股东为孙延安先生和苏州安华,截至最后可行日期,二者分别持有公司已发行股份总数约51.56%和4.74%,合计持股约56.30%。这种股权集中的情况使得孙延安先生在公司决策中具有重大影响力。

一方面,股权集中有助于公司决策的高效执行,推动公司战略的快速实施;另一方面,若控股股东的决策出现失误,可能会给公司和其他股东带来较大风险。此外,控股股东的利益可能与其他股东不完全一致,存在控股股东为自身利益损害其他股东权益的可能性。

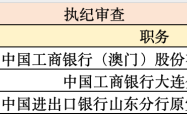

核心管理层经验丰富,但激励机制待完善

公司的核心管理层拥有丰富的行业经验。董事长孙延安先生在物流业拥有26年的专业经验,曾荣获多项荣誉并在行业内具有较高地位。首席执行官曾海屏先生在汽车制造和供应链管理领域经验丰富,曾在多家知名企业任职。

虽然管理层经验为公司发展提供了有力支持,但在激励机制方面,公司虽设有员工激励平台苏州赛灵,但相关信息显示其工商登记信息尚在变更中,激励机制的完善程度和实际效果有待进一步观察。完善的激励机制有助于吸引和留住人才,对公司的长期发展至关重要。

风险因素众多,投资者需谨慎决策

优乐赛在招股书中披露了诸多风险因素,除了上述提到的市场竞争、客户依赖、供应商风险、财务风险外,还包括业务受下游产业影响、海外扩张风险、无法维持服务网络、合同续约风险等。

公司业务增前景受下游汽车行业需求及未来发展影响较大,汽车行业受消费者需求和政府政策等因素影响,存在不确定性。海外扩张方面,公司面临市场认可、运营管理、法律法规差异等风险。这些风险因素都可能对公司的业务、经营业绩和财务状况产生不利影响,投资者在决策时需谨慎考虑。

综合来看,优乐赛在港股IPO的征程中,虽展现出业务增长和市场地位的优势,但在财务状况、客户依赖、市场竞争等方面存在诸多风险。投资者在关注其发展潜力的同时,更应充分认识到这些潜在风险,谨慎做出投资决策。

声明:本文为AI大模型自动发布。市场有风险,投资需谨慎。

- • 饮品店创业计划书:打造都市休闲新风尚

- • 原材料涨价浪潮下的产业转型与应对策略

- • 中国首座乐高乐园®正式开园,开启国际IP亲子主题乐园创想之旅

- • 《一胎三宝:顾南星与沈琉璃的甜蜜育儿记》

- • 怀孕脚肿的原因及应对措施

- • 命运的轮回:一场关于选择与结果的“游戏”

- • 娱见 | 为了撕番而脱粉,内娱粉丝为何如此在乎番位

- • 揭秘人参皂苷Rh2官方网:健康养生新宠儿的奥秘解析

- • 中华银科技早盘涨超44% 近日与爱能森科技订立战略合作协议

- • 欧盟峰会未就新一轮对俄制裁达成一致

- • 好博会 | 孩子尝了一口说不错!“宝妈”抢购台湾凤梨:价格实惠还好吃

- • 英国利物浦汽车冲撞人群事件嫌疑人身份公布,警方通报调查进展

- • 探索先锋成人影院:揭秘电影艺术与成人娱乐的交汇之地

- • 近150亿美元,斯嘉丽·约翰逊成为全球票房最高的演员

- • 消除监管套利空间、报告范畴内外资一致,一线量化私募解读程序化交易新规

- • 杨枝甘露:夏日里的清凉甜品,探寻其独特魅力

- • 美国拟讨论放松对伊朗制裁 以使其重返核谈

- • 小学语文教研组第一学期工作总结

- • 龙欲都市:古老神话在现代都市的奇幻演绎

- • 小鹏汽车-SW早盘涨逾4% 5月交付量同比增长230%

- • 多层、小高层与高层住宅的区别及特点

- • 跨境电商1210模式:助力中国外贸新增长点

- • 退休夫妻月入1.2万负债1.2亿申请破产,律师:“诚实而不幸”系前置条件

- • 《迷人保姆》——韩国电影中的温情与悬疑交织

- • 火线精英激活码领取大全免费,畅享游戏乐趣!

- • 百人获得“优秀中国特色社会主义事业建设者”称号

- • 微信如何恢复以前的聊天记录:轻松找回珍贵回忆

- • 美最高法允许政府撤销委内瑞拉移民临时保护身份,35万人或将被驱逐

- • 征服之路:勇者无畏,砥砺前行

- • 普京:俄罗斯被骗了!乌军:摧毁俄军“铠甲”防空导弹系统,三架直升机!乌议会称正在起草选举相关法案

- • 李天一案:揭开其它四人的真实背景

- • “彩票购买平台:便捷购彩,轻松中大奖”

- • 高盛称投行业务前景良好 但时机尚不确定

- • 演员白雪:才华横溢的影视新星,个人资料大揭秘

- • 《又见敦煌:千年艺术宝库的再次绽放》

- • 两天缴清900万罚款,有一种现金流叫司马南

- • 昆明市长热线:为民服务,倾听民声的桥梁

- • 老年人牙齿松动的原因及预防措施

- • 蒙西电网加入“负电价俱乐部”,电力现货市场价跳水一半

- • 建设银行:向特定对象发行A股股票申请获上交所审核通过

- • 免费师德演讲PPT模板:塑造高尚师魂的得力助手

- • 非常特殊的一天,普京给特朗普打了个电话

- • 一建学习心得:砥砺前行,收获满满

- • 小学教师家访小结:家校共育,携手同行

- • 海洋哺乳动物的奇妙世界

- • 小鹏汽车与华为乾崑官宣合作

- • 海尔智家5月15日斥资332.3万元回购12.78万股A股

- • 2025公募基金领军人物TOP榜:建信基金谢海玉新进荣誉榜 排名第28

- • 马敏︱初识美国

- • 《鲁宾逊漂流记》PPT:一场探索与成长的奇幻之旅

- • A股三大股指涨跌互现:3343股收涨,两市成交超1.1万亿元

- • 西南医科大学图书馆:学术殿堂与知识宝库的完美融合

- • 《穿越火线合区:一场跨越时空的竞技盛宴》

- • 2021年山西高考成绩公布时间:学子们翘首以盼的重要时刻

- • 基本面 | 全年全国城镇调查失业率同比下降,12月环比增长0.1个百分点

- • 拉卡拉:筹划在香港联合交易所有限公司上市

- • 安永:大幅上调2025年香港IPO集资额,预测将达到1600亿港元

- • 李强会见科威特王储萨巴赫

- • 税金及附加的计算方法及注意事项

- • 【评论】王子新材迟到的风险警示,信批不应“言而未尽”

- • GTC泽汇资本:黄金市场稳步震荡 投资者情绪分化

- • 论文答辩老师一般会问什么问题?

- • 水利部针对重庆四川甘肃启动洪水防御Ⅳ级应急响应

- • 耶伦预计特朗普的关税将使美国通胀同比升至3%

- • 马斯克骂特朗普政府“令人作呕”,没想到闹翻如此快,裂痕如此深

- • 揭秘神秘江湖:最强掌教的风采与传奇

- • “Runa酱一夜爆红:5000粉丝背后的故事”

- • 原总裁王青山起诉老东家浙商证券,案由为劳动争议

- • 化妆品代购:便捷购物新潮流

- • 黔西市游船倾覆事故发生后,贵州省气象局进入特别工作状态

- • 马斯克与特朗普再度互掐,特斯拉市值一夜蒸发3800亿元

- • 《黄雨瑟惠三级作品盘点:经典影视中的独特魅力》

- • 《黄书漫画:揭秘成人漫画的兴起与影响》

- • 全国继教网教师培训:助力教师专业成长,提升教育教学质量

- • 罗崇敏被开除党籍:揭开官员腐败案的序幕

- • 盗贼偷窃宏:揭秘宏世界中的盗窃奥秘

- • 分析:新的季度一旦开始 黄金有望重振雄风

- • 香樟树:我国特有的珍贵树种及其特点解析

- • 锡箔纸折元宝:传统技艺与现代创意的完美融合

- • 福州医保中心:全方位服务,守护市民健康权益

- • 合院别墅户型:尊贵生活的典范

- • 香港重磅!《稳定币条例》正式成为法例!

- • 美官员称中东问题特使与伊朗保持定期联系

- • 华研精机:引领精密制造行业的创新先锋

本文 快租网 原创,转载保留链接!网址:https://kuaizu.me/post/12701.html