广发策略:牛市思维确立后,哪些震荡市的经验规律可能失效?

来源:晨明的策略深度思考

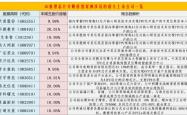

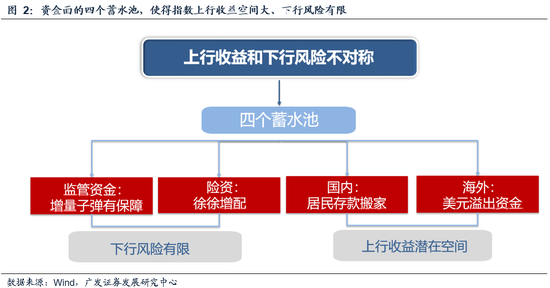

6月下旬以来,资金面的【四个蓄水池】发生变化,“资金流入-赚钱效应-资金流入”的正螺旋已经打开,指数站上10年高点,“牛市思维”确立。

我们整理了30个指标资金面数据库,如需订阅欢迎联系

从后续增量资金来看——

①存款搬家:目前处于风险偏好跃升的第一步,从纯固收往少量含权(固收+)迁移,而纯权益目前还不明显。本周,随着赚钱效应的进一步累积,风险偏好有望进一步跃迁,为后续指数留下了更大的想象空间。

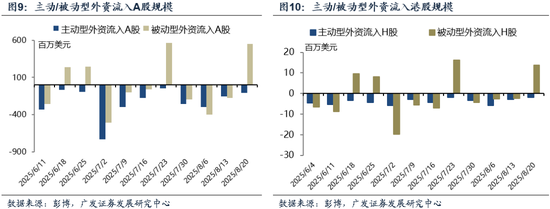

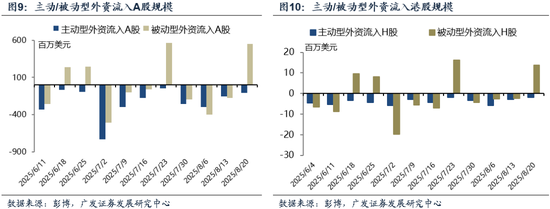

②外资:本周被动型外资转为净流入。如果四季度中美关系和国内会议有预期上的变化,叠加美联储降息,那么外资有可能也会构成增量。

牛市思维确立后,有哪些震荡市或熊市的投资Tips,当前可能失效?

在过去几年存量资金博弈、震荡市或熊市思维的环境中,市场流传着一些“经验规律”。这些小Tips在过去几年一度非常有效,也令大多数投资者按图索骥、构成投资的辅助工具。

但如果市场当前已经从震荡市或熊市思维,切换到了久违的“牛市思维”,这些过去几年使用很顺手的经验规律是否还有效?如何看待这些指标近期的指示意义?

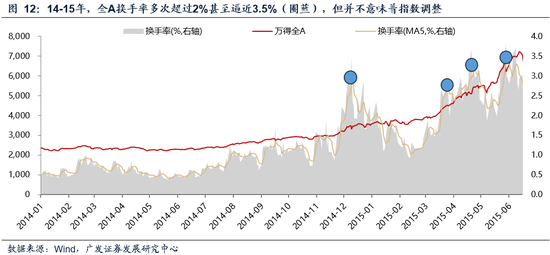

“经验一:换手率冲的太快,要当心指数可能休息或者逆转”

事实上,如果后续增量资金能够得到保障,交投热度与指数涨跌并无直接对应关系。在14-15年增量资金入场的时期,若以换手率冲高(超过2%)作为指数调整的信号,事后来看都是失效的,反而会错过更大的上涨机会。

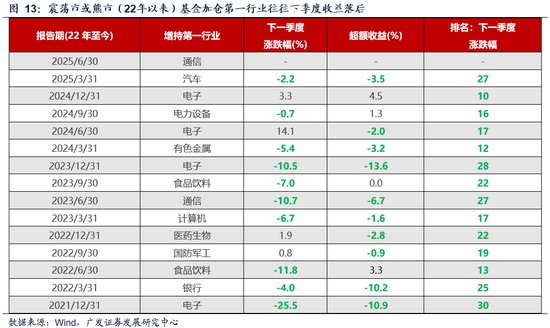

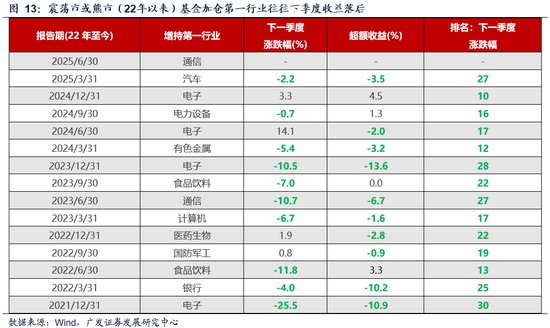

“经验二:公募基金单季加仓最多的行业,下季度的股价表现往往处于劣势”

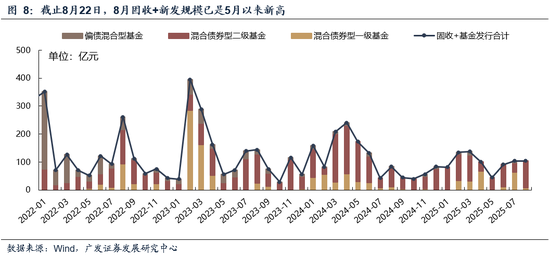

这个规律自22年至25年上半年一度非常灵敏,25Q2已是TMT自AI产业以来第六次成为单季加仓第一,但在前五次,大幅加仓后都意味着后续的疲弱调整。

作为Q2加仓最多的海外算力(通信),25年Q3强劲表现已经打破这一规律,这也验证了本轮牛市思维的成色。事实上,在19-21年增量资金+产业上行的牛市阶段这一规律也并不成立。

如果因为看到Q2公募大幅加仓海外算力、桎梏于经验规律,反而会错过Q3股价进一步的强势表现。

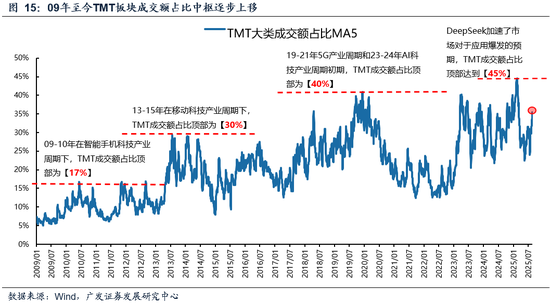

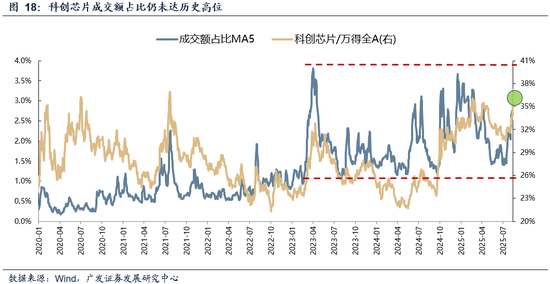

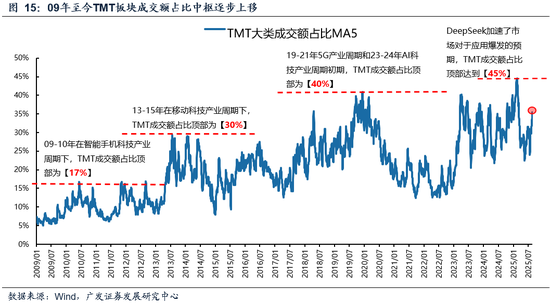

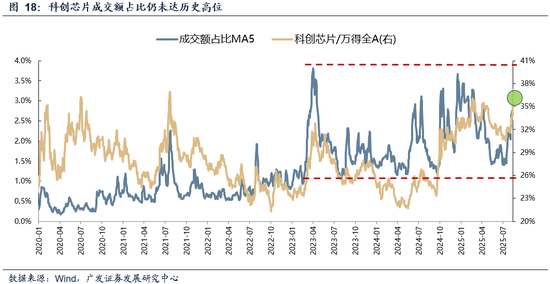

“经验三:TMT成交额占比接近40%,科技行情就要警惕”

今年春节DeepSeek时期已经打破规律(TMT成交额占比的高点约45%),而历史上移动互联网+、新能源产业链等产业+增量资金时期,成交额占比的阈值更是无法构成兑现收益的信号。

一方面,目前TMT、科创芯片的成交占比虽有快速提升,但尚未到达极值;

另一方面,随着电子行业的市值占比正式超过银行,在经济转型、产业变迁映射至股市权重的过程中,更不建议简单以经验数字来锚定,而应更聚焦后续产业景气度的验证。

“经验四:涨多了见好就收,跌多了可能有机会,对应到本轮主线机会接近尾声、寻找低位轮动”

过去几年震荡格局的惯性思维下,涨多了最好及时兑现、跌多的板块有轮动机会。

当前位置上,一方面,目前衡量行业间估值分化程度的指标不算极致,这也从另一个侧面印证科技主线板块的情绪并未明显过热;

另一方面,如果处于牛市思维,历史上高-低板块估值收敛的过程中,高估值(主线行业)的股价表现通常不会差于低估值(补涨行业)。也就是说,市场即使下一步存在轮动性的补涨机会,当前继续坚守主线也不会吃亏。

最后,总结当前的投资结论——

维持“指数上行收益和下行风险不对称”的判断,市场切换至牛市思维,趋势一旦形成短期很难逆转,不轻易以震荡市或熊市的经验规律作为信号。

监管资金和保险作为两大蓄水池,类似于提供流动性支持,起到逆周期调节效果,锁住下行风险。

居民存款搬家和美元资产外溢作为另外两大蓄水池,暂时还没有显著流入A股市场,但是也可以作为后续增量储备,尤其是如果有特朗普访华或者Q4会议的重要trigger。同时,国内保险利率上限下调、美联储9月降息预期大幅提升,让这两大蓄水池的水位进一步提升。

配置建议——

1.为了防止指数上行风险,在【经济周期类】资产中,建议配置一些与短期数据不敏感的板块,比如金融IT、券商、保险;而从低位博弈角度,也可以关注港股地产、A股地产链。

2.【景气成长类】仍是牛市主线,继续看好科创板的机会:一方面海外算力链、创新药仍在牛市产业主线的进程中;另一方面,国产算力、国内AI基建、AI端侧应用的产业预期也在修复当中,前期重点推荐的科创芯片、虽迟但到。

报告正文

一、本周话题:确立“牛市思维”,哪些过去几年的经验规律可能失效?

维持6月以来的关键判断,市场确立“牛市思维”,趋势一旦形成短期很难逆转——

6月29日《市场不缺钱》:资金面的蓄水池,如果有Trigger钱就会进入股市;

7月20日《当前位置下行风险和上行收益不对称》:指数下行风险有限,而上行收益潜力很大;

7月27日《流动性推升牛市,行业轮动有何特点?》:市场线索分为“快速轮动期”与“持续主线期”;

8月3日《科创突围》:重视科创芯片,推荐国产算力,虽迟但到。

(一)牛市思维确立:一轮久违的非基本面驱动、由流动性驱动的牛市

毫无疑问,自25年6月下旬以来A股已经确立进入新一轮“流动性牛市”。

在7月20日《当前位置下行风险和上行收益不对称》中我们提到,过去35年绝大多数时段,A股运行还是跟着ROE趋势走;但也有一些特殊的阶段,指数在ROE下行或尚未企稳的阶段也能走出幅度不小的牛市,其共同特点都是【增量资金+宏大叙事】:96-97年(居民存款搬家),05-06年(各类机构资金入市),14-15年(杠杆资金入市),24年924(各类资金脉冲)。

6月下旬以来,资金面的【四个蓄水池】开始发生变化,指数赚钱效应又进一步带动了资金面的正螺旋,使得指数不断突破,上证指数站上了10年新高,至此市场正式摆脱熊市思维,“牛市思维”已经确立。

从近两周的【四个蓄水池】的变化来看,增量资金蓄势待发,“资金流入-赚钱效应-资金流入”的正向螺旋已经打开——

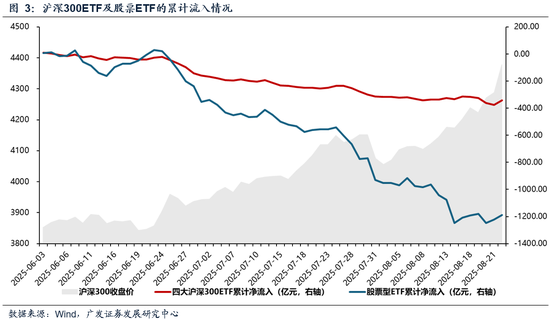

1.监管资金:以几个代表宽基ETF的流向来看近几周仍多以流出为主,可见监管资金最近依然“保存实力”,反而可能在有意调节上涨的速率。

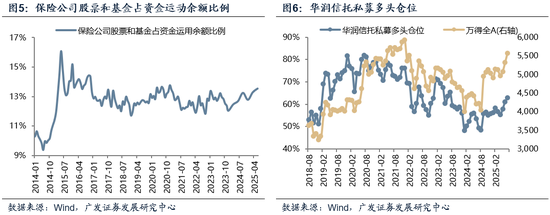

2.保险资金等:存量绝对收益投资者加仓,如年金、专户、保险、私募等。

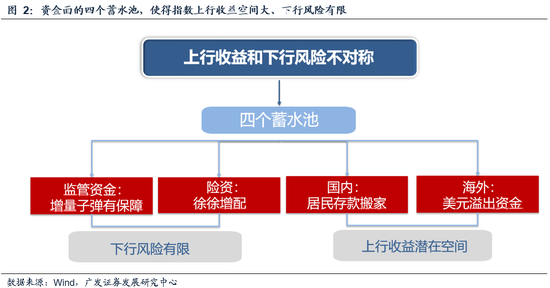

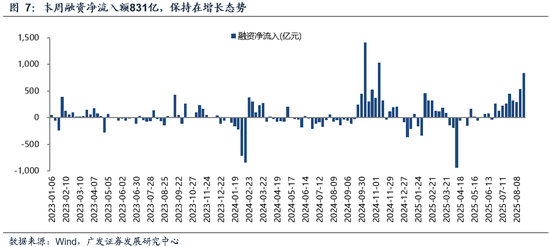

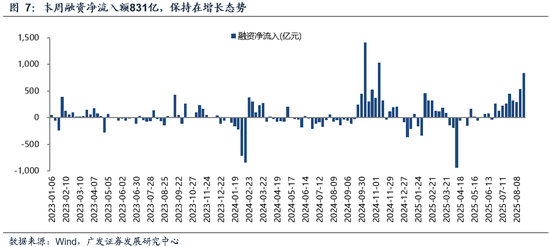

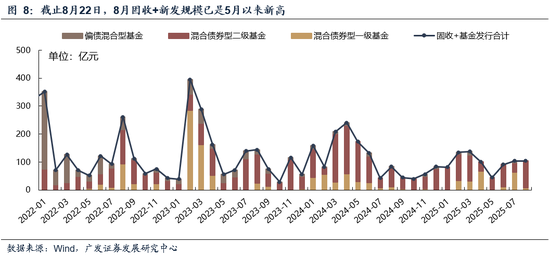

3.国内:居民部门及杠杆资金,本周融资流入额超过800亿元、近几周保持在连续增长的态势;此外居民资金或通过固收+入市,一方面8月固收+基金发行放量,另一方面存量固收+申购从交流来看上量较为明显

4.海外:本周主动型外资流出减缓、被动型外资对于A股H股均有明显净流入。

展望后续增量资金——

第一,存款搬家:目前处于风险偏好跃升的第一步,从纯固收往少量含权(固收+)迁移。而纯权益(开户、公募发行和申赎、ETF发行和申赎)目前看都还不明显。本周,随着赚钱效应的进一步累积,风险偏好有望进一步跃迁,这也为后续指数留下了更大的想象空间。

第二,外资:目前从高频数据库看,流入仍然还不持续。但是如果四季度中美关系和国内会议有预期上的变化,叠加美联储降息,那么外资有可能也会构成增量

(二)一旦牛市思维确立,有哪些震荡市或熊市的经验规律,在当下可能失效?

我们在过去的报告中经常与大家讨论一个话题,在存量资金博弈、震荡市或熊市思维的环境中,市场存在某些能够提示风险的“经验规律”。

举例来说,“公募基金单季加仓最多的行业,下个季度的股价表现往往落后”、“TMT成交额占比一旦超过40%,往往意味着行情结束”。在存量格局下,类似的规律显示,一旦某些指标触及阈值、或者存量资金出现了极致配置,往往意味着市场预期走在了基本面的前面,反而会意味着风格或市场的切换。

数据显示,这些投资规律的Tips在过去几年非常有效,也令大多数投资者留下了深刻的印象。

但如果市场当前从震荡市或熊市思维,逐步切换到了久违的“牛市思维”,这些经验规律是否还有效?如何看待这些指标近期的指示意义?

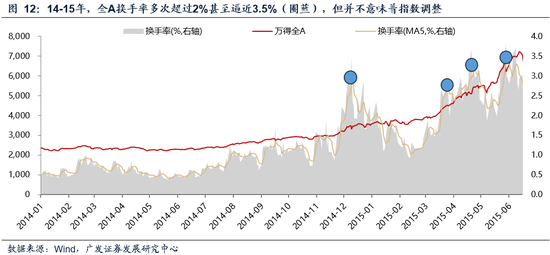

“经验一:换手率冲的太快,要当心指数可能休息或者逆转”——在14-15年、20-21年增量资金入场的时期,换手率冲高并不意味着行情结束

换手率可以刻画全市场交投情绪,很多投资者认为:交投情绪阶段性达峰后,往往也伴随市场趋势的放缓或逆转。确实,在过去几年存量资金格局中,如果换手率(MA5)冲高,指数往往会有所降温。截至本周五,换手率MA5达到2.3%,处于近几年较高的水平。

然而,市场的交投热度与指数涨跌并无直接对应关系。如果后续增量资金能够得到保障,也会相应支撑市场的交投热度维持高位,而并不能意味着市场的休憩或者见顶。

以14-15年增量资金牛市来看,全A换手率在14年底多次超过2%、甚至逼近3.5%,但任何一次以此规律作为指数调整或者下跌的信号,事后来看都是失效的。

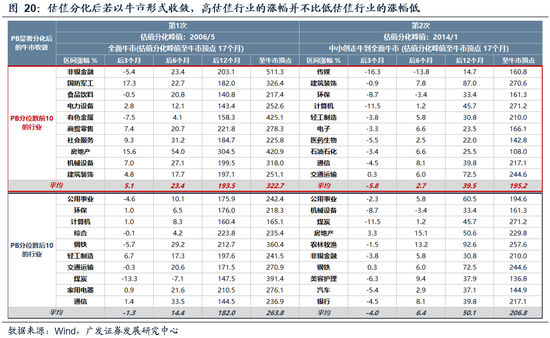

“经验二:公募基金单季加仓最多的行业,下季度的股价表现往往处于中下游” ——25年Q3已经打破规律

如下图,前期我们提到过:自22年以来(主要是熊市或者震荡市中),一旦某个行业成为公募基金加仓幅度最大的板块,那么下个季度表现绝大概率都排名很靠后。即便基本面继续不错,但是由于缺乏增量资金,且短期预期打满、估值压力也都很大。

事实上,在牛市环境中,公募加仓幅度最大的行业,下个季度依然可能名列前茅。尤其是基本面突出的板块,会进一步受到增量资金的追捧而打开估值空间。下图可见,在19-21年,在产业趋势和增量资金的带动下,单季加仓最多的行业可以继续领涨、且连续几个季度都是连续加仓趋势(白酒、新能源)。

如果因为看到公募二季度大幅加仓、桎梏于“经验规律”,反而会错过Q3海外算力进一步强势的表现。作为Q2加仓最大幅度的海外算力(一级行业通信),目前股价仍然保持强势,也进一步验证了牛市思维和增量市场的成色。

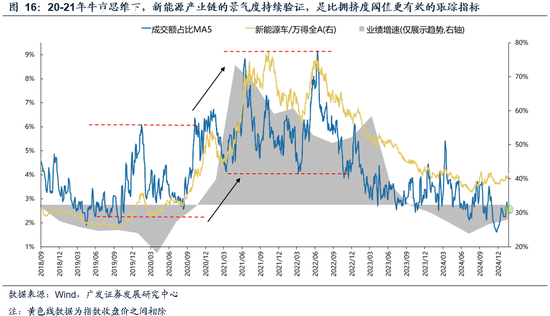

“经验三:TMT成交额占比接近40%,科技行情就要警惕”——今年春节时期已经打破规律,而历史上产业发展+增量资金时期也多次失效。

本周TMT成交额占比快速提升,再度引发市场关注。只因在19年至24年,每一次TMT板块的成交额占比提升、接近40%附近,都伴随着板块超额收益的阶段性回落,因此部分投资者形成了“TMT接近40%就要卖出”的经验规律。

事实上,在今年春节后DeepSeek以来,A股成交额占比就打破了这一“40%的魔咒”,成交额占比及超额收益的最高点位于45%附近。

而下图可见,历史上每一轮大型科技产业周期中,TMT成交额占比中枢均会经历明显的提升,突破原有的波动轨迹,其背后来自于成分股数量和市值占比增加、投资者对于基本面预期的改善。除了TMT以外,其他赛道比如新能源同样也经历过基本面预期改善、拥挤度中枢上行后维持高位的情况。

可见,在13-15年、19-21年牛市思维之下,增量资金入场的格局中,成交额占比的阈值更是无法构成兑现收益的信号,这一投资的小Tip同样失效。

截止本周五,A股电子行业的市值占比正式超过银行、成为市值占比最高的行业。在经济转型、产业变迁映射至股市结构的过程中,更不建议简单以过去几年的经验数字来指引投资,而是应该更聚焦后续产业景气度的验证。

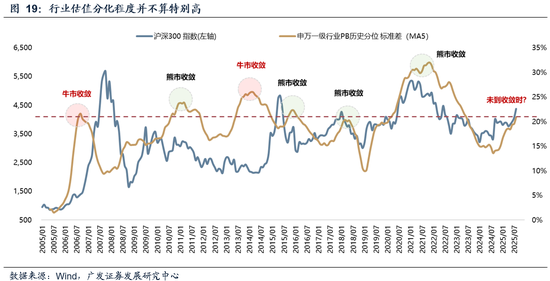

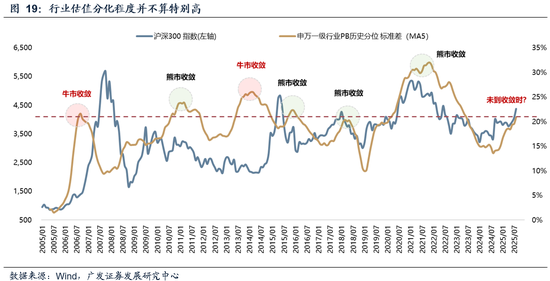

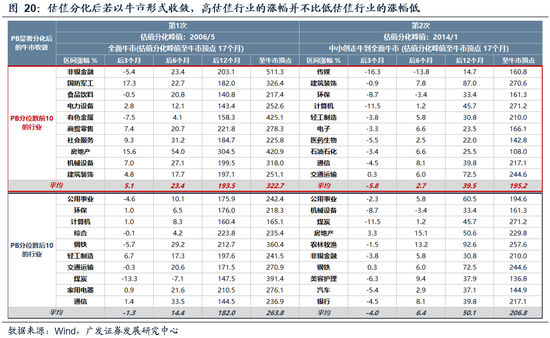

“经验四:涨多了就要兑现,跌多了可能有机会,对应到本轮主线机会接近尾声、寻找低位轮动”——当前行业间估值分化程度不算严重,且牛市思维下估值收敛过程中高估值(主线)通常并未跑输低估值(补涨)

近期科技主线强势,而过去几年在震荡市的惯性思维下,投资者往往都是“见好就收”,“涨多了要兑现、跌多的板块有轮动机会”。

如何理解当前应该坚守主线、还是更关注低位补涨轮动机会?

首先,当前行业间的估值分化程度(估值的标准差)并不严重,不管是PB、PE还是估值分位数,也意味着市场情绪可能没有明显过热。

其次,历史上有4次严重的估值分化以“高低一起跌”的形式收敛:2010年底-2011年、2015年下半年、2018年、2021年下半年-2023年。我们认为目前转向全面下跌的概率不大,这种情形不做展开讨论。

还有2次严重的估值分化以全面牛市的形势收敛:2006年下半年-2007年、2014年2015年上半年。当前行业PB分位数的分化程度,位于近10年的78%分位,但与2013-2014年、2020-2021年相比,仍然不算高。当前市场的结构化显著,行业估值的分化程度,有可能进步扩大,因此并不意味着主线行情就此终结。

往前看,即便出现全面牛市中的估值收敛:

第一,高估值持续的时间可以很长,半年甚至一年以上。历史上两次估值牛市收敛,估值分化峰值至牛市顶点均经历了17个月。

第二,低估值板块补涨的过程中,高估值行业(牛市主线)通常并未跑输低估值行业(补涨机会)。牛市中,估值分化峰值之后,高估值行业通常并未跑输低估值行业。估值的收敛,通常靠低估值行业更大的估值抬升幅度(补涨行情)以及高估值行业较小的估值抬升幅度来收敛。换而言之,牛市中,估值分化峰值之后,低估值行业可能有抬估值的补涨行情,但高估值行业由于有更高的增速,即使估值抬升幅度较小,但涨幅并不比低估值行业差。

(三)落实到当下的投资结论

维持“指数上行收益和下行风险不对称”的判断,市场切换至牛市思维,趋势一旦形成短期很难逆转,不轻易以震荡市或熊市的经验规律作为信号。

监管资金和保险作为两大蓄水池,类似于提供流动性支持,起到逆周期调节效果,锁住下行风险。

居民存款搬家和美元资产外溢作为另外两大蓄水池,暂时还没有显著流入A股市场,但是也可以作为后续增量储备,尤其是如果有特朗普访华或者Q4会议的重要trigger。同时,国内保险利率上限下调、美联储9月降息预期大幅提升,让这两大蓄水池的水位进一步提升。

配置建议——

1.为了防止指数上行风险,在【经济周期类】资产中,建议配置一些与短期数据不敏感的板块,比如金融IT、券商、保险;而从低位博弈角度,也可以关注港股地产、A股地产链。

2.【景气成长类】仍是牛市主线,继续看好科创板的机会:一方面海外算力链、创新药仍在牛市产业主线的进程中;另一方面,国产算力、国内AI基建、AI端侧应用的产业预期也在修复当中,前期重点推荐的科创芯片、虽迟但到。

四、风险提示

地缘政治冲突超预期,使得大宗商品价格超预期上行,进一步造成全球通胀再度出现大幅上行压力;

海外通胀反复及美国经济韧性使得全球流动性宽松的节奏低于预期,特别是美联储降息节奏、美债利率下行幅度低于预期;

国内稳增长政策力度不及预期,使得经济复苏乏力,上市公司盈利水平较长时间处于底部徘徊状态,进一步带来市场风险偏好下挫等。

- • “小学生守则主题班会:培养良好习惯,共建和谐校园”

- • 商业头条No.72|缔造户外黑马:钟承湛详解凯乐石爆红秘密

- • 幼儿园家长反馈意见表大全:助力家园共育,共创美好未来

- • 极氪被指销售"0公里二手车"粉饰销量:多项经营数据异常 上市仅一年吉利加价6亿美元私有化

- • 伊朗对卡塔尔和伊拉克的美军基地发动导弹袭击

- • 福利彩票双色球中奖规则详解:双色球怎么算中奖?

- • 印度扩大对巴措施:封锁巴基斯坦名人账号、热门影像平台社媒

- • 腺周口疮:揭秘这种口腔疾病的成因、症状及防治方法

- • 霸榜!可转债成为债基投资“锋利的矛”

- • 2016年总决赛:骑士与勇士的巅峰对决

- • 蔡希良获选为广发银行董事长

- • 《轻松在线观看录取通知,开启你的大学之旅!》

- • “五一”假期全国重点零售和餐饮企业销售额同比增长6.3%

- • 美国副总统万斯:美联储拒绝降息是货币政策失当行为

- • 特朗普政府设立主权财富基金的计划据悉遇到阻碍

- • 重油价格波动:影响与应对策略

- • 2020绿书签行动:守护青少年健康成长,共建网络安全防线

- • 传英伟达正基于Blackwell架构开发新型AI芯片 性能将超越H20

- • 《鲁滨逊漂流记》的时代背景及其影响

- • 上海自贸区的六大创新,为实现国际合作共赢提出“中国方案”

- • 王志峰博客:一位网络时代的知识传播者

- • 探索黑谷科技官网:解锁未来科技的魅力

- • 文昌市人民医院:守护健康,铸就健康文昌

- • 竞彩湃|东道主德国更具战意,葡萄牙难敌西班牙

- • 2021年陕西高考状元:勇攀知识高峰,书写青春华章

- • 特朗普称或很快与普京和泽连斯基会面,但二级制裁仍可能实施

- • 贝森特:美国贸易谈判大体将于10月前完成

- • 中国历史四大家族:邓、李家族的辉煌与传承

- • 网络空间监管:警惕“外国黄录像”对青少年的不良影响

- • 运动员李雯雯:运动场上的璀璨明珠

- • 《大片更新最快的电影网:你的私人影院,随时随地享受视听盛宴!》

- • 新疆喀纳斯景区民宿标价超4000元/晚,当地市监部门回应

- • 广告主正在逃离搜索引擎

- • GTC泽汇资本:黄金市场稳步震荡 投资者情绪分化

- • 苹果13 Pro色彩盛宴:探索时尚与科技的完美融合

- • 申彦锋已任中国核工业集团有限公司董事长、党组书记

- • 江西高考分数线:2023年最新高考录取分数线揭晓

- • 体坛联播|切尔西2比0洛杉矶FC,德国乒乓球名将波尔退役

- • 预降内河水位、检查水利设施……上海多举措迎战台风

- • “治蜀兴川”:千年古蜀的复兴之路

- • 释新闻|“基孔肯雅热”是什么病?何时开始进入我国?

- • 文化是灵魂——习近平文化思想在浙江的溯源与实践(上)

- • 去哪儿网人工客服电话:您的旅行助手,贴心服务全方位

- • 国家政策助力精神卫生事业:新闻媒体与社会组织共筑心理健康防线

- • 预备役军官在服预备役期间的使命与担当

- • 探索Sandy Bridge:英特尔的一次技术革新之旅

- • 外交部谈中美经贸会谈:望美方同中方一道争取更多双赢成果

- • 越秀地产前5个月销售额507亿元,5月单月无新增土地储备

- • 今年的世界人工智能大会,将如何共促团结、共谋发展、共商行动?

- • 公费流感疫苗出现6元/支历史新低中标价

- • 网友建议空姐不再“服美役”,又一航司换装:平底鞋取代高跟鞋,可选裤装

- • 通行证电子邮箱:数字化时代的便捷通行证

- • 《家风家训:传承中华民族优秀传统文化的PPT免费分享》

- • 球缺体积公式的数学魅力与应用

- • 探秘300639:揭秘中国股市中的明星股票

- • 《史记》读后感——历史人物传记中的智慧之光

- • 欧洲央行官微施纳贝尔:当前是提升欧元国际地位的良机

- • BOSS直聘:2025年第二季度营收21.02亿元,AI工具服务更多用户

- • 爱登堡电梯:引领行业创新,打造安全舒适的垂直生活

- • 鸿特精密:创新驱动下的精密制造先锋

- • 海南税收优惠政策2020:助力自贸港建设,激发区域经济活力

- • Moneta Markets亿汇:东南亚能源需求激增 天然气成首选

- • EXO成员资料及图片大揭秘:魅力四射的韩流偶像团体

- • 迷你新闻:小屏幕上的大世界

- • 去年汛期湖北避险转移1342人,应急管理部公布2024全国成功避险避灾典型案例

- • “风雨兼程见彩虹”,“十四五”成就见证发展韧性

- • 特朗普威胁柬泰冲突若继续 将不与任何一方达成贸易协议

- • 《天佑直播间:网络直播新潮流的引领者》

- • 地方新闻精选 | 广东研究将保胎治疗纳入生育保险 云南哀牢山发现“冥界之花”

- • 年产150亿颗鸡蛋!法国缘何也闹“蛋荒”

- • 私家车年检:安全与责任的守护者

- • 上海:以税务支持鼓励探索更多的创新,助力企业出海

- • 众议院通过 “特朗普账户” 计划:为何金融专家不看好?

- • “184839:一个数字背后的历史与奥秘”

- • 一年级新生开学第一课PPT课件免费下载,助力孩子开启新学期!

- • 森金村猎人训练师的传奇故事

- • BRIDGE全球路演抵达上海,共探媒体生态发展新路径

- • 新员工登记表格:企业人力资源管理的重要环节

- • 摄影收藏㉝|姜纬对话萨拉·肯内尔:数字档案脆弱是我担心的

- • 1-4月工业利润同比增长1.4%,高技术制造业表现亮眼

- • 光大期货矿钢煤焦类日报6.13

- • 娱乐圈传喜讯:邓伦与杨紫疑似暗生情愫?

- • 《爆枪英雄兑换码2021:畅享游戏乐趣,解锁神秘奖励!》

- • 马上评丨教育公平,不容浑水摸鱼

本文 快租网 原创,转载保留链接!网址:https://kuaizu.me/post/28759.html